土地の課税について

評価のしくみ

固定資産評価基準によって、売買実例価額をもとに算定した正常売買価格を基礎として、地目別に定められた評価方法により評価します。

地目

地目は、宅地、田及び畑(併せて農地といいます)、鉱泉地、池沼、山林、牧場、原野ならびに雑種地をいいます。固定資産税の評価上の地目は、登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況及び利用目的に重点を置き、認定します。

地目別の評価方法

宅地(市街地宅地評価法の場合)の評価方法

- 商業地や住宅地など利用状況に応じて区分し、それを街路の状況や公共施設等からの距離などを考慮してさらに区分する。

- 主要な街路を選定する。

- 標準宅地(奥行、間口、形状等が標準的なもの)を選定する。

- 主要な街路の路線価を付設する。

地価公示価格、県地価調査価格、鑑定評価価格を活用する。

平成6年度の評価替えから、宅地の評価は地価公示価格等の7割を目途に均衡化・適正化を図っている。 - その他の街路の路線価を付設する。

- 各筆を評価する。

付設された路線価を基に、一画地の宅地ごとに評価額を算出します。一画地は、原則として一筆の宅地ですが、利用状況によって、二筆以上の宅地や、一筆の一部分をもって一画地とします。

(標準宅地について)

標準宅地とは、市内の状況の類似する地域ごとに、その主要な街路に接した標準的な宅地をいいます。

(路線価について)

路線価とは、市街地などにおいて街路につけられた価格のことであり、具体的には、その街路に接する標準的な宅地の1平方メートル当たりの価格をいいます。

主要な街路の路線価は、標準宅地についての地価公示価格や鑑定評価価格等を基にして求められ、その他の街路の路線価は、この主要な街路の路線価を基にして幅員や公共施設からの距離等に応じて求められます。

宅地の価格(評価額)は、この路線価を基にしてそれぞれの宅地の状況(奥行、間口、形状など)に応じて求められます。

(備考)

土地の評価に対する理解と認識を深めていただくために、評価額の基礎となる路線価を公開しています。

宅地(その他の宅地評価法の場合)の評価方法

状況の類似する地区ごとに標準宅地を選定し、その適正な時価(地価公示価格等の7割を目途)に比準して、各筆を評価します。

農地、山林の評価方法

状況の類似する地区ごとに、標準的な田、畑、山林を選定し、その適正な時価(その算定の基礎となる売買実例価額に宅地見込地としての要素等があれば、それに相当する価額を控除した価格)に比準して各筆を評価します。

ただし、市街化区域農地や宅地等への転用許可を受けた農地等については、状況が類似する宅地等の評価額を基準として求めた価額から造成費を控除した価額によって評価します。

牧場、原野、雑種地等の評価方法

売買実例価額や付近の土地の評価額に基づく等の方法により評価します。

(注意)課税上の面積(地積)は、原則として登記簿に登記されている地積によります。

豊田市土地評価要綱(令和6年度~令和8年度用)

宅地に対する課税

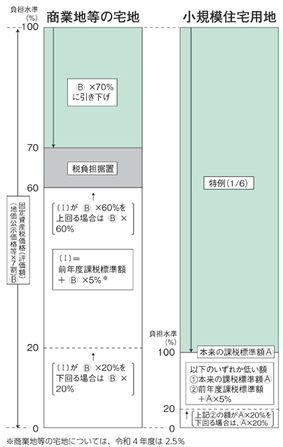

宅地については、評価額が急激に上昇した場合であっても、税負担の上昇はゆるやかなものになるよう、課税標準額を徐々に是正する負担調整措置が講じられています。

住宅用地の税額の求め方

課税標準額×税率=税額

課税標準額は、今年度の価格に住宅用地の特例措置(以下の説明を参照)の割合を乗じた額(A)です。ただし、(A)が以下の額を超える場合には、以下の額が課税標準額となります。

前年度の課税標準額+(A)×5%

(計算した額が、(A)の20%を下回る場合は、(A)の20%が課税標準額となります。)

税率は、固定資産税1.4%、都市計画税0.25%です。

住宅用地に対する課税標準の特例

住宅用地は、その税負担を軽減することを目的として、その面積の広さによって、小規模住宅用地と一般住宅用地に分けて特例措置が適用されます。

小規模住宅用地

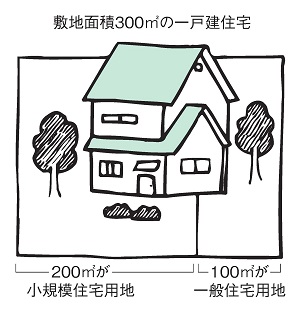

200平方メートル以下の住宅用地(200平方メートルを超える場合は住宅1戸あたり200平方メートルまでの部分)を小規模住宅用地といいます。小規模住宅用地の課税標準額については、価格の6分の1の額(都市計画税の場合は3分の1の額)とする特例措置があります。

一般住宅用地

小規模住宅用地以外の住宅用地を一般住宅用地といいます。例えば、300平方メートルの住宅用地(1戸建住宅の敷地)であれば、200平方メートル分が小規模住宅用地で、残りの100平方メートル分が一般住宅用地となります。一般住宅用地の課税標準額については、価格の3分の1の額(都市計画税の場合は3分の2の額)とする特例措置があります。

住宅用地の範囲

- 専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地

その土地の全部(ただし家屋の床面積の10倍まで) - 併用住宅(一部を人の居住の用に供する家屋)の敷地の用に供されている土地

その土地の面積(ただし家屋の床面積の10倍まで)に一定の率を乗じて得た面積に相当する土地

(注意)建物の利用状況が変わった場合

既存の建物が改築等により住宅として利用することになった場合、住宅用地の課税標準の特例が適用される可能性がありますので、申告書を資産税課へ提出してください。

(注意)住宅建替え中の土地について

住宅の建設予定地及び住宅が建設されつつある土地は、住宅の敷地とはなりません。ただし、既存の住宅に代えて住宅を建設中であり、以下の要件を満たす土地については、住宅用地として取り扱います。取り扱い期間は1年間のみです。

要件

- 当該土地が、当該年度の前年度に係る賦課期日において住宅用地であったこと

- 当該土地において、住宅の建設が当該年度に係る賦課期日においてすでに着手(建築確認申請がされているものを含む)されており、当該住宅が当該年度の翌年度に係る賦課期日までに完成するものであること

- 住宅の建替えが、建替え前の敷地と同一の敷地において行われるものであること

- 当該年度の前年度に係る賦課期日における当該土地及び当該家屋の所有者と当該年度に係る賦課期日における当該土地及び当該家屋の所有者が原則として同一であること

(注意)天災等により滅失・破損した住宅の敷地について

火災等により滅失した家屋の敷地のうち、住宅用地であったもので、被災した所有者が引き続き所有するものに対しては、翌年度または翌々年度において、住宅が建っていなくても、駐車場やその他の用に供していなければ、住宅用地として取り扱います。

商業地等の宅地の税額の求め方

「商業地等の宅地」とは、住宅用地以外の宅地のことをいいます。

課税標準額×税率=税額

課税標準額は、次のとおりです。今年度の価格(B)の70%が上限となります。

- 前年度課税標準額が(B)の70%を超える場合

(B)の70% - 前年度課税標準額が(B)の60%以上70%以下の場合

前年度課税標準額と同額 - 前年度課税標準額が(B)の60%未満の場合

前年度課税標準額+価格×5%

(計算した額が、(B)の60%を上回る場合は(B)の60%、(B)の20%を下回る場合は(B)の20%が課税標準額となります。)

税率は、固定資産税1.4%、都市計画税0.25%です。

農地に対する課税

一般農地の税額の求め方

一般農地とは、農地のうち市街化区域農地や転用許可を受けた農地などを除いたものをいいます。一般農地は、負担水準の区分に応じたなだらかな税負担の調整措置が導入されています。

(負担水準について)

負担水準とは、前年度の課税標準額が今年度の価格に対してどの程度まで達しているかを示すものです。

課税標準額×税率=税額

課税標準額は、前年度の課税標準額に次表の負担調整率を乗じた額です。なお、今年度の価格の100%が上限となります。

|

負担水準 |

負担調整率 |

|---|---|

|

0.9~ |

1.025 |

|

0.8~0.9 |

1.05 |

|

0.7~0.8 |

1.075 |

|

~0.7 |

1.10 |

税率は、固定資産税1.4%、都市計画税0.25%です。

市街化区域農地(特定市街化区域農地)の税額の求め方

市街化区域農地は、市街化区域内の農地で、生産緑地地区の指定を受けたものなどを除いたものです。

課税標準額×税率=税額

課税標準額は、今年度の価格に3分の1(都市計画税の場合は3分の2)を乗じた額(C)です。ただし、(C)が以下の額を超える場合には、以下の額が課税標準額となります。

前年度の課税標準額+(C)×5%

(計算した額が、(C)の20%を下回る場合は、(C)の20%が課税標準額となります。)

また、新たに特定市街化区域農地となり、課税の適正化措置の対象となったものの課税標準額は、(C)に次表の率を乗じた額です。

|

年度 |

初年度目 |

2年度目 |

3年度目 |

4年度目 |

5年度目 |

|---|---|---|---|---|---|

|

率 |

0.2 |

0.4 |

0.6 |

0.8 |

1.0 |

税率は、固定資産税1.4%、都市計画税0.25%です。

なお、市街化区域で雑種地(駐車場や更地)であった土地を農地として利用するようになった場合は、資産税課へご連絡ください。

宅地・農地以外の土地に対する課税

山林・その他の地目の税額の求め方については、以下のとおりです。

課税標準額×税率=税額

課税標準額は、次の1又は2のうちいずれか少ない額になります。

- 今年度の価格(D)

- 前年度の課税標準額+(D)×5%

(計算した額が(D)の20%を下回る場合は、(D)の20%が課税標準額となります。)

ただし、評価の均衡上、一般の山林等の評価方法によって評価することが適当でないものについては、当該土地の付近の宅地等の価格に比準してその価格を求めます。これらの土地は、商業地等の宅地と同様の税負担の調整措置が適用されます。

PDF形式のファイルをご利用するためには,「Adobe(R) Reader」が必要です。お持ちでない方は、Adobeのサイトからダウンロード(無償)してください。Adobeのサイトへ新しいウィンドウでリンクします。

ご意見をお聞かせください

このページに関するお問合せ

市民部 資産税課

業務内容:土地・家屋・償却資産などの固定資産税・都市計画税の賦課・調査などに関すること

〒471-8501

愛知県豊田市西町3-60 愛知県豊田市役所南庁舎3階(とよたiマップの地図を表示 外部リンク)![]()

土地に関すること 電話番号:0565-34-6987

家屋に関すること 電話番号:0565-34-6983

償却資産に関すること 電話番号:0565-34-6613

名義・送付先のこと 電話番号:0565-34-6618 ファクス番号:0565-31-8969

お問合せは専用フォームをご利用ください。